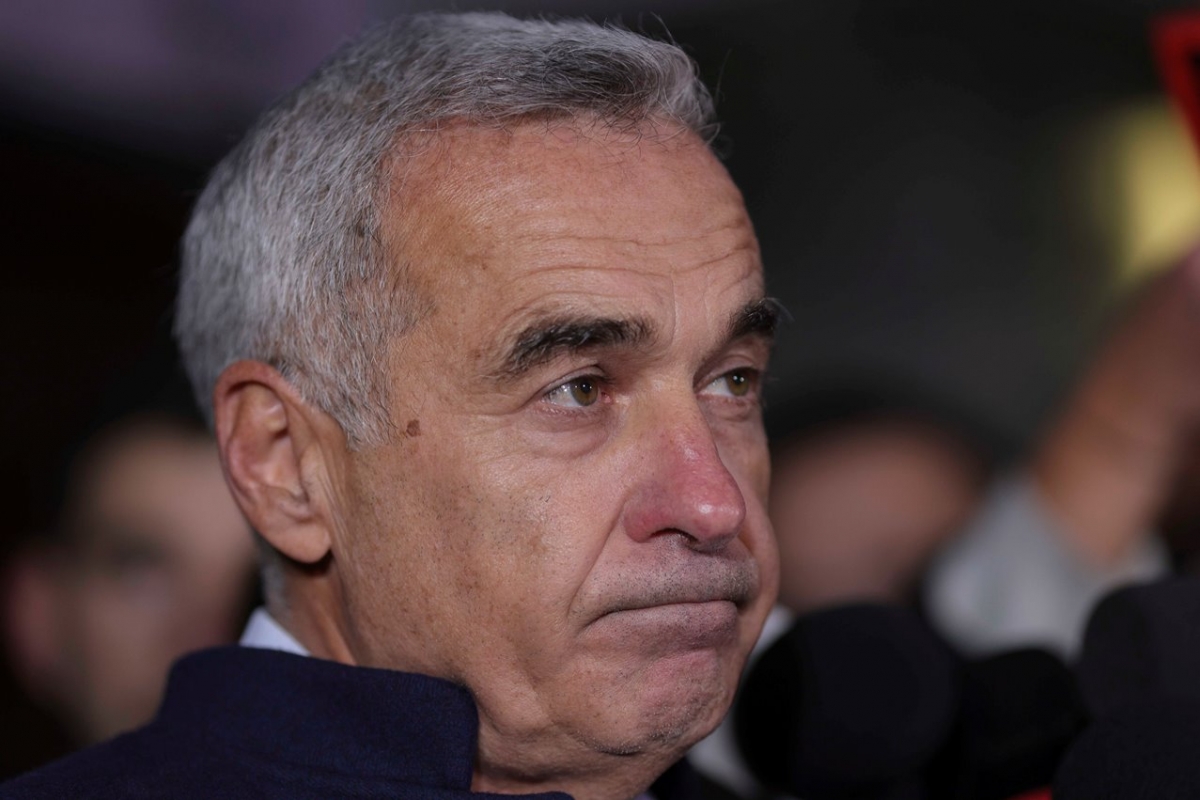

Eventuala victorie la prezidentiale a lui Călin Georgescu provoacă cutremur: Corporațiile multinaționale amenință că se retrag din România

Postat la: 27.11.2024 | Scris de: ZIUA NEWS

Piaţa financiară locală riscă să resimtă puternic mişcările de retragere a capitalului străin care pot să apară după ce reprezentantii marilor corporatii multinationale au amenintat ca se vor retrage din România daca va ajunge presedinte Călin Georgescu.

România este în continuare dependentă de capitalurile străine atât pentru rostogolirea datoriei, cât şi pentru finanţarea deficitului bugetar. Plata datoriei externe sau interne fără rostogolirea acesteia se poate realiza numai dacă se creează excedente sau se reduc rezervele valutare ale ţării, după cum explică zf.ro.

Îngrijorarea, inclusiv pe piaţa titlurilor de stat, a început să crească după anunţarea rezultatelor din primul tur al alegerilor prezidenţiale şi apar tot mai multe semne de întrebare legate de posibilitatea refinanţării datoriei publice a României, care a crescut accelerat la peste 50% din PIB.

An de an deficitele bugetare au fost tot mai mari, astfel că datoria publică a explodat la circa 52% din PIB în 2024, faţă de doar 12% din PIB în urmă cu 15 ani. Iar principala preocupare este refinanţarea datoriei publice, de peste 50% din PIB, şi finanţarea deficitului bugetar, care poate ajunge la 8% din PIB în acest an. În luna noiembrie 2024, de exemplu, plăţile scadente în contul datoriei publice denominate în valută, directe sau garantate de Ministerul Finanţelor, însumează circa 650 mil. euro.

Intrările de investiţii străine de portofoliu pe piaţa titlurilor de stat locale, în lei şi euro, erau la finalul lunii august 2024 de peste 91 mld. lei (18 mld. euro), ponderea deţinerilor nerezidenţilor în totalul portofoliului de datorie publică ajungând la aproape 24% (23,7%), după cum reiese din cele mai recente statistici publicate de Ministerul Finanţelor. La final de 2023 deţinerile străinilor urcaseră chiar până la un vârf record de 26,4% din datorie.

Piaţa financiară locală, care este mult mai subţire decât alte pieţe din regiune, riscă să resimtă puternic mişcările de retragere a capitalului străin care pot să apară atunci când se produc schimbări de percepţie, de apetit la risc, inclusiv ca urmare a contextului politic din România, după cum au avertizat analiştii de mai multe ori.

Iar astfel de mişcări sunt mai periculoase dacă nu există nici alte intrări consistente de capital străin care să le echilibreze, respectiv investiţii străine directe mari şi/sau intrări de fonduri europene substanţiale. Privind retrospectiv, vedem că în România, nerezidenţii au mai ajuns si în anii trecuţi la ponderi apropiate de 20% din portofoliile de titluri de stat românesti, însă în două-trei trimestre deţinerile acestora s-au ajustat din cauza crizelor politice interne şi/sau externe.

Un exemplu mai recent, în primăvara anul 2020, tensionarea pieţelor financiare din cauza crizei coronavirusului a adus ieşiri de capitaluri şi reducerea expunerilor străinilor. După surpriza-şoc a primului tur al alegerilor pentru cea mai importantă funcţie în statul român, costurile la care se împrumută România au urcat la maximul din 2023 încoace.

România nu stătea prea bine nici până acum comparativ cu alte ţări din regiune din perspectiva riscului de ţară, iar complicarea situaţiei politice interne poate duce la deteriorarea percepţiei de risc. Prima de risc a României rămâne cea mai mare din regiune, fiind în apropierea nivelului de 200 puncte de bază, în timp ce Ungaria, Polonia şi Cehia au prime de risc mai scăzute. Privind retrospectiv, vedem că prima de risc - care evidenţiază practic modul în care pieţele financiare internaţionale percep riscul de a finanţa România - a fost în ultimii doi ani peste pragul de 200 de puncte de bază.

Volatilitatea mai mare a aversiunii faţă de risc a investitorilor, care duce la ieşiri de capitaluri, se poate vedea şi pe piaţa valutară, ducând la deprecierea leului. Practic, creşterea expunerilor străinilor pe titluri româneşti, respectiv intrările de capitaluri, antrenează o apreciere a monedei naţionale faţă de euro, în timp ce reducerea expunerii investitorilor străini pe titlurile de stat emise pe piaţa internă, respectiv ieşirile de capitaluri duc la deprecierea leului în raport cu euro.

Finanţarea băncilor străine de la centru a fost înlocuită în ultimii ani cu banii românilor economisiţi. Analizând situaţia depozitelor în raport cu creditele la nivelul sistemului bancar românesc se observă că sumele totale economisite de populaţie şi companii la bănci, în lei şi euro, trec de 600 mld. lei, depozitele fiind cu circa 200 mld. lei mai mari decât soldul creditului privat, de circa 400 mld. lei.

Raportul credite/depozite era la finalul primelor nouă luni din 2024 de circa 67,3%, uşor sub nivelul din 9 luni/2023, de 68,7%. Se observă că raportul credite/depozite a rămas în jurul a 70% în ultimii doi ani, semn că nivelul creditării nu a ţinut pasul cu depozitele din sistemul bancar. Privind retrospectiv, în perioada 2007-2013 raportul dintre credite şi depozite depăşea 100%, iar din 2014 acest nivel a scăzut de la an la an.

Băncile cu acţionari din ţări europene care au afaceri în România şi-au redus expunerile timp de mai mulţi ani, în timp ce statul s-a împrumutat prin emisiunile de euroobligaţiuni de la investitori din toată lumea, mulţi fără afaceri în România. În condiţiile în care sprijinul de la băncile-mamă a devenit tot mai firav în contextul crizei izbucnite în 2008/2029, subsidiarele locale ale băncilor au fost nevoite să apeleze tot mai mult la resursele locale.

Analizând situaţia din trecut, după criza din 2008/2009, ieşirile de capital străin din sectorul bancar românesc au totalizat 17 mld. euro între 2009 şi 2021, reprezentând o reducere a capitalurilor cu 70% faţă de 2009, după cum susţinea în 2022 Florin Georgescu, în prezent viceguvernator al BNR. Comparativ, între 2004 şi 2008, au fost intrări mari de capital străin în sectorul bancar românesc, de circa 23 mld. euro, adică o majorare de 7 ori.

În urma crizei financiare izbucnite în 2008/2009, băncile străine s-au confruntat cu reglementări mai stricte privind lichiditatea şi capitalul pe pieţele de origine şi de aceea au preferat să-şi retragă liniile de finanţare. Procesul de dezintermediere a avut o tendinţă ascendentă accentuată inclusiv ca urmare a absenţei cererii eligibile de credite în valută în România şi a creşterii economisirii interne.

Timp de mai mulţi ani, creditarea în valută a fost pe un trend descendent, în condiţiile în care costul împrumuturilor în lei s-a apropiat de dobânzile la cele în valută, iar clienţii potenţiali au preferat să nu îşi mai asume riscul valutar. În condiţiile în care nu au găsit cerere solvabilă, instituţiile de credit au avut posibilitatea să decidă să ramburseze o parte din resurse la băncile-mamă. Şi BNR a aplicat măsuri prudenţiale pentru limitarea riscurilor asociate creditelor în valută acordate debitorilor neacoperiţi la riscul valutar.

România nu a experimentat totuşi o retragere dezordonată a finanţărilor bancare, însă tendinţa de reducere a expunerilor a fost evidentă, iar procentul ajustării a devenit consistent. Comparativ cu vârful de aproape 25 mld. euro atins de datoria externă totală a băncilor în decembrie 2008, ajustarea a fost şi de peste 60%.

Băncile străine şi-au păstrat relativ constante liniile de finanţare acordate filialelor din România până la începutul anului 2012, după expirarea acordului Vienna Initiative privind menţinerea expunerilor principalelor grupuri bancare prezente pe piaţa locală. În primăvara anului 2009, BNR şi Fondul Monetar Internaţional alături de BERD, BEI şi Comisia Europeană au negociat angajamentul supranumit Iniţiativa de la Viena cu nouă grupuri financiare străine, care aveau o prezenţă semnificativă pe plan local, privind menţinerea expunerii pe România.

Prin acest acord grupurile-mamă ale principalelor nouă bănci cu capital străin existente atunci - Erste Bank, Raiffeisen, Eurobank EFG, National Bank of Greece, UniCredit Group, SocGen, Alpha Bank, Volksbank International şi Piraeus Bank - se angajaseră să menţină nivelul expunerii pe piaţa românească la nivelul din martie 2009 şi rata de solvabilitate a sucursalelor peste 10%. Cu toate că primul acord de la Viena a fost de tipul "gentleman's agreement", România şi alte ţări din zonă au rămas protejate de riscul unor retrageri masive de capital. Acordul a expirat în primăvara lui 2011, însă nu a produs niciun şoc imediat la nivelul expunerilor, dar treptat după acest an s-a conturat din ce în ce mai vizibil faimosul "deleveraging".

DIN ACEEASI CATEGORIE...

-

Un fenomen tot mai ciudat se petrece în școli din Europa: Modelul Andrew Tate transformă băieții încă de la cele mai fragede vârste

Influencerii online, cum ar fi Andrew Tate, alimenteaza o crestere a sexismului in sala de clasa, potrivit unui nou stud ...

-

O comoară ascunsă în pământul unui oraș din România: Străzile sunt pavate cu aur

Romania are povesti care rivalizeaza cu basmele, iar una dintre cele mai fascinante se scrie in tacere, la poalele Munti ...

-

Raport secret al CIA: O navă extraterestră a atacat pe Pământ. Soldații umani, transformați instant în 'stâlpi de calcar'

Potrivit unui document declasificat al CIA, in anul 1989 sau 1990 a avut loc o batalie intre soldații Armatei Roșii a UR ...

-

Pastorală de Paști: ÎPS Teodosie spune că libertatea pe care am primit-o în dar de la Creator o folosim într-un sens negativ

În Pastorala de Sfintele Paști adresata clerului, monahilor și credincioșilor din Arhiepiscopia Tomisului, Î ...

-

La Casa Albă teoria scurgerii virusului Covid tinde să devină oficială în plin război comercial cu China

Casa Alba a prezentat o versiune noua paginii sale web dedicata Covid-19, care promoveaza teoria contestata a unei scurg ...

-

Medicamentul luat de mii de români zilnic, retras urgent din farmacii! Pacienții trebuie să verifice imediat cutia

Un medicament prescris frecvent pacienților cu hipertensiune arteriala a fost retras din farmacii in regim de urgența du ...

-

Un cercetător susține că universul nostru a fost creat de către extratereștri ca un experiment de laborator intergalactic

Astronomul Avi Loeb de la Universitatea Harvard avanseaza o ipoteza care ar putea parea desprinsa dintr-un roman SF. El ...

-

Lacul Morii, lacul morții - o poveste horror de la capăt de Bucuresti

Înconjurat de blocuri parasite, fabrici ruginite și buruieni care cresc printre crapaturile asfaltului, Lacul Mori ...

-

Inteligența artificială a elaborat trei scenarii cutremurătoare in urma cărora ar dispărea specia umană

Potrivit Chatbot-ul Google Bard, care a analizat un volum urias de date, traiectoria pe care ne aflam ar putea duce la d ...

-

Dreapta MAGA americană: Cum a devenit o armă ideologică a conservatorilor un simbol al "marxismului cultural" demonizat de republicani

Într-un peisaj politic tot mai fragmentat și ideologizat, numele lui Antonio Gramsci - marxist italian, intemnițat ...

-

Cu ocazia Sfintelor Paști, Jessie Baneș lansează o nouă piesă, încărcată de multă credință: „Răstignirea lui Iisus", versuri Pr. Emil Nedelea Cărămizaru

În pragul Sfintelor Paști, chiar in Vinerea Mare, artista Jessie Baneș a lansat o noua piesa, cu un mesaj evlavios ...

-

Ar putea fi sfârșitul Google: compania găsită vinovată de monopol ilegal în online. Chrome ar putea fi istorie!

Un tribunal federal din SUA a decis joi ca Google a dominat in mod ilegal doua piețe esențiale din industria publicitați ...

-

Criminolog, despre declarațiile controversate ale lui Crin Antonescu: „Sunt asemănătoare unui criminal împotriva umanității"

Criminologul Vlad Zaha, specializat in politici publice in domeniul drogurilor, subliniaza faptul ca pedeapsa capitala n ...

-

Bill Gates anunță o nouă eră: Cum va schimba AI meseriile fundamentale ale omenirii

Bill Gates subliniaza ca declinul demografic, criza forței de munca și avansul tehnologic converg intr-un moment crucial ...

-

Apple face un pas extrem de periculos: O lume în care nimic nu mai e autentic și imaginile sunt manipulate la extrem

Era in care fotografiile pot fi considerate dovezi ale realitații ar putea fi pe cale sa se incheie. Noua funcție Clean ...

-

Cât ar valora azi cei 30 de arginți pe care i-a primit Iuda în schimbul trădării lui Iisus

Cei 30 de arginți primiți de Iuda Iscarioteanul in schimbul tradarii lui Iisus Hristos raman, pana astazi, una dintre ce ...

-

Pierderea in greutate devine o banalitate: A apărut pastila specială pentru slăbit mai tare decât Ozempicul și fără efecte adverse

Pastila experimentala dezvoltata de Eli Lilly, numita orforglipron, a demonstrat efecte comparabile cu cele ale medicame ...

-

Un român a găsit o metodă ingenioasă de a păcăli sistemul caselor self pay din marile hypermarketuri

Marile magazine au introdus casele self pay ca o metoda pentru a grabi procesul de cumparaturi, iar oamenii iși scaneaza ...

-

"Ploaia sângerie" a apărut în România de Paște: Un fenomen periculos, cu efecte vizibile

În weekendul de Paște, Romania va fi lovita de "ploaia sangerie", un fenomen meteo rar pentru care este nevoie sa ...

-

Astronomii fac un anunț uluitor: semne de viață pe o planetă aflată la 124 de ani lumină distanță de Pământ

Astronomii au facut o descoperire spectaculoasa ce ar putea schimba percepția asupra vieții in Univers. Pe o planeta sit ...

-

Descoperire arheologică de proporții pe teritoriul Romaniei: totul a fost posibil cu ajutorul unor drone echipate cu laser

Tehnologia de ultima ora, in special scanarea LIDAR (Light Detection and Ranging) realizata cu ajutorul dronelor, revolu ...

-

Dealerul Maru, reținut de DIICOT. Au aparut rezultatele autopsiei! De ce s-a stins, de fapt, Rares Ion. Ce au gasit medicii

Tudor Duma, cunoscut sub porecla de Maru, a fost reținut de procurorii DIICOT in urma unui incident tragic care a șocat ...

-

Cum să te bucuri cât mai mult de grădina ta vara aceasta?

Vara este anotimpul perfect pentru a petrece timp in aer liber, iar gradina devine un spațiu esențial pentru relaxare, s ...

-

Doze letale în loc de tratament: Un medic a fost inculpat pentru uciderea a 15 dintre pacienţii săi

Un medic german a fost pus sub acuzare pentru uciderea a 15 pacienți, procurorii din Berlin susținand ca acesta a admini ...

-

După ce au gasit ca Soarele are o forma primara de constiență, ficicienii se intreba: "Este Universul viu?"

Legatura dintre conștiința și Univers este un subiect fascinant de cercetare, situat la intersecția dintre neurologie, f ...

-

Echipa „de comando digital" a Pentagonului demisionează în bloc. Șefa "SWAT a tocilarilor": „Ori murim repede, ori murim lent"

Unul dintre cele mai ambițioase experimente de modernizare tehnologica din cadrul Departamentului Apararii al SUA - Defe ...

-

Doi șefi de clan din mafia italiană, capturați de autorități. Își coordonau organizațiile într-un joc PlayStation

Carabinierii au reținut 24 de persoane in urma unei operațiuni intr-un dosar de trafic de droguri și șantaj, printre car ...

-

Timpul ar putea curge invers în jurul nostru și noi nici măcar nu știm. La nivel cuantic, trecutul și viitorul sunt indiscernabile

Trecerea timpului este nenegociabila. Curgerea sa marcheaza progresul vieții noastre, deplasandu-se clar intr-o singura ...

-

Criminalii din agricultură care folosesc erbicide cancerigene șantajează lumea cu o foamete fără precedent

Conglomeratul farmaceutic și agricol Bayer a declarat ca ar putea inceta sa produca cel mai popular erbicid din lume, cu ...

-

Un cetățean al Republicii Moldova a fost reținut de FSB pentru contrabandă cu dispozitive explozive

Cetateanul moldovean Marius Prunianu este suspectat de contrabanda cu dispozitive explozive si de incercare de a comite, ...

comentarii

Adauga un comentariuAdauga comentariu